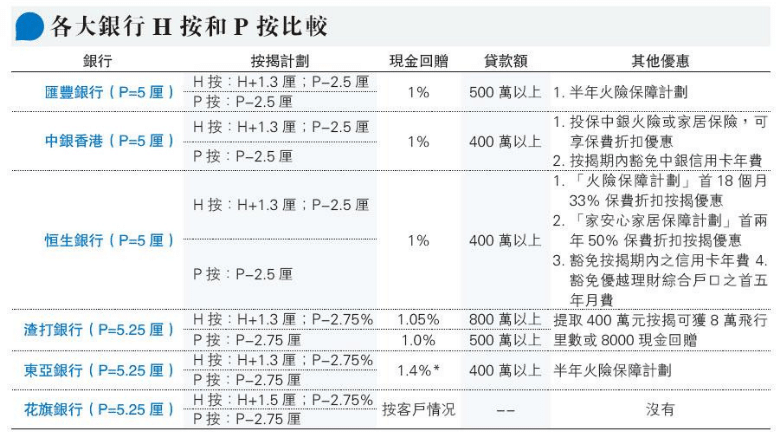

【幫你格價】上車置業?銀行樓按優惠大比併 一圖即睇邊間低息邊間高現金回贈

【明報專訊】自新冠疫苗開始接種後,本港樓市交投暢旺,今年首兩個月,物業成交按年增加69%至10,687宗,另外由年初至3月17日,香港銀行體系結餘達到4575億元的歷史新高,在銀行資金成本下降兼水浸的情况下,上周有消息表示,有銀行將H按(拆息按揭)息率推低或增加現金回贈吸客。銀行減按息可減少供樓成本,如現時考慮上車,比較銀行樓按計劃,了解哪家最低息率及獲較高現金回贈。

首先置業人士要知道,不同類型物業可採用的按揭計劃及還款年期都不盡相同。銀利按揭計劃主要分H按和P按(最優惠利率)兩種,假如買入未補價居屋,僅可選擇P按;如買入已補價居屋或私樓(包括村屋、唐樓)則可選擇P按或H按。在敍造按揭時,銀行一般會有現金回贈,現時各大銀行的現金回贈由1%至1.4%不等。另外,亦有部分銀行會贈送火險、豁免信用卡年費等招數吸客。除了未補價居屋,相信一般置業人士都會考慮採用H按,上周五(26日)的港元1個月同業拆息報0.13厘,如以最優惠的H+1.3厘計算,實際供樓利率約1.43厘。若以400萬元貸款額及分30年還款計算,業主每個月供款約13,671元,對比H按封頂息2.5厘的每月供款15,805元,低2134元或15.6%。

現時多家銀行的最優惠按揭計劃相差不大,申請按揭貸款人士可從現金回贈、貸款額要求兩方面作比較,就以採用細P的中銀香港(2388)及恒生銀行(0011)為例,貸款額達400萬元以上,現金回贈為1%。至於匯豐銀行的現金回贈同為1%,不過要求貸款額需為500萬元以上。

同時申按保 東亞現金回贈達1.4%

目前採用大P的銀行中,東亞銀行(0023)的現金回贈高達1.4%,貸款額要求僅為400萬元以上及必須申請按揭保險計劃,而花旗銀行現金回贈則按客戶情况而定。渣打銀行(2888)H按現金回贈為1.05%,要求貸款800萬元以上,P按亦只有1%,貸款額要求為500萬元以上,是比較的銀行中,優惠回贈最小、貸款最高的。

如以貸款900萬元計算,東亞銀行回贈為12.6萬元,渣打銀行回贈9.45萬元,中銀、匯豐、恒生為9萬元。就目前而言,東亞銀行回贈屬全行最高。不過要留意,東亞銀行除了現金回贈外,只贈送半年火險保障計劃。在其他優惠方面,中銀香港及恒生銀行較為吸引。前者贈送中銀火險或家居保險投保折扣優惠,以及按揭期內豁免中銀信用卡年費。後者贈送「火險保障計劃」首18個月33%保費折扣按揭優惠 、「家安心家居保障計劃」首兩年50%保費折扣按揭優惠、豁免按揭期內之信用卡年費及豁免優越理財綜合戶口之首5年月費。

受疫情打擊從業員 按揭成數或較低

以上資料為銀行最佳報價,哪類人士可以享H+1.3厘息率呢?經絡按揭首席副總裁曹德明表示,目前市場H按息率由H+1.3厘至1.45厘不等。銀行會以物業類型、貸款額來審批,一般而言,貸款額高過400萬元及貸款人屬專業人士、購入大型藍籌屋苑,審批會較寬鬆及可享H+1.3厘至1.35厘息率,現金回贈由0.8%至1%左右。不過,如物業類型屬單幢樓、村屋或唐樓,或貸款額低於400萬元,息率有機會高至H+1.4厘至1.45厘。他又表示,市場上一些中小型銀行為吸客,現金回贈有機會高達1.2%,因此建議申請人宜多作比較。

另外,去年有12類行業大受疫情打擊,以致相關從業員借貸難度上升,當中包括有酒店、航空、建築及飲食業等,相關措施至今未有改變。因此他們在敘做按揭時仍有一定難度,例如一般申請人可敘做七成至八成按揭,這12類職業人士僅可敍做五成至六成按揭,銀行亦會要求申請人提供過去3個月及最近1個月的糧單,要求會更為嚴謹。

「還息不還本計劃」業主較難轉按

除了新做樓宇按揭的現金回贈比率上升外,曹德明又表示,目前轉按現金回贈為0.5%至0.8%不等,較去年最多0.2%有大幅上升。不過並非所有人都適合轉按,一些新做按揭通常會有2至3年的罰息期,意思是按揭借款人在罰息期間提早償還全部或部分按揭貸款,銀行都會向借款人收取手續費。通常首年內提早還款要付貸款額的3%作手續費,第二年為2%,第三年為1%,如以900萬元計算,若首年轉按要付27萬元手續費,第二年要付18萬元等。

另要留意,去年新冠病毒疫情下,有銀行機構提供「還息不還本計劃」,數據顯示去年錄得逾萬宗申請,這類人士如有意轉按,成功機會較低。因反映其個人財務防守力較低,一但經濟遇有波動未必有能力供款。不過曹德明表示「若申請人能證明財務有改善,或轉工、收入有所提升,銀行或會酌情處理轉按申請。」

明報記者:黃清瑤